L’esperienza trascorsa mi permette di operare professionalmente nelle seguenti aree;

Analisi di bilancio, per valutare la gestione dell’azienda

Premessa

Nella mia lunga esperienza professionale, esaminando centinaia di bilanci nei settori più diversi e analizzando le imprese per le ragioni più disparate, ho potuto constatare che nella maggior parte dei casi, i soggetti meno sensibili alle risultanze analitiche dei bilanci erano gli imprenditori stessi. Per molti infatti il bilancio rappresenta un documento necessario prevalentemente ai fini fiscali.

In realtà in questi ultimi anni, contrassegnati da una forte turbolenza economica, si è potuto constatare che molti soggetti, a vario titolo, erano interessati ai documenti di bilancio e sulla base dello stesso si formavano determinate opinioni sull’assetto patrimoniale e sull’andamento economico e finanziario dell’azienda.

La maturità e le competenze tecniche del mercato in generale e dei suoi principali attori, relative al bilancio e alla documentazione contabile in genere, sono infatti cresciute negli ultimi anni. E’ inoltre bene ricordare che il bilancio di esercizio, con tutta la documentazione accompagnatoria (stato patrimoniale, conto economico, rendiconto finanziario, nota integrativa, relazione sulla gestione) costituisce un documento pubblico, a disposizione di tutti gli attori interessati.

Qualche esempio di utilizzatori del bilancio, ma l’elenco è solo indicativo:

- le banche usano il bilancio per costruire gli andamenti della gestione e come base per supportare la valutazione del merito creditizio,

- i clienti e i fornitori usano il bilancio per valutare l’affidabilità commerciale dell’azienda con cui intrattenere rapporti di lavoro,

- l’Agenzia delle entrate utilizza i dati di bilancio per valutare se la redditività ai fini delle imposte è in linea con quella di analoghi concorrenti,

- gli Enti Pubblici per valutare la capacità finanziaria dell’azienda in occasione di appalti.

L’analisi di bilancio è una attività complessa svolta con utilizzazione di tecniche prevalentemente quantitative di elaborazione dei dati, con cui si effettuano indagini sul bilancio di esercizio (comparazione di dati nel tempo e nello spazio) per ottenere informazioni sulla gestione e sull’impresa. Attraverso l’analisi di bilancio comparata dei vari elementi a disposizione si può arrivare alla formulazione di un “giudizio” sulla salute dell’impresa. L’analisi di bilancio si prefigge quindi di trasformare i dati del bilancio in informazioni utili per la comprensione della gestione aziendale.

L’analisi di bilancio attraverso la tecnica degli indici è condotta mediante l’elaborazione di determinati rapporti che sono istituiti tra le diverse grandezze rappresentante in bilancio. E’ utile precisare che la significatività delle informazioni non dipendono tanto dal numero degli indici bensì dalla capacità degli stessi di mettere in evidenza le relazioni fra i valori che consentono di leggere il bilancio in modo sistematico e integrato.

L’analisi di bilancio, per certi versi, può essere assimilata al giudizio che può esprimere il medico a seguito dell’osservazione di diversi esami clinici relativi al paziente.

Nel caso di gruppi di imprese, sarà necessario lavorare sul bilancio consolidato di gruppo; effettuare analisi di bilancio sul bilancio della capogruppo risulta infatti scarsamente significativo. Per un esame delle problematiche relative ai bilanci consolidati, vedasi il mio articolo: Gruppi di società e bilancio consolidato pubblicato su MySolution Fisco e Società il 24-3-2015.

Con la tecnica delle analisi del bilancio, si è in grado di rispondere a domande quali le seguenti:

|

L’analisi di bilancio viene normalmente effettuata sui dati consuntivi, spesso su più anni; in alcuni casi può essere utile svolgere anche un’analisi di bilancio su dati prospettici futuri ottenuti da business plan o piani industriali futuri, predisposti dall’azienda. In tal caso tuttavia occorre effettuare preliminarmente un’analisi critica di questi business plan. Per un corretto approccio a questa analisi critica, si rinvia ad un mio articolo: Esame e analisi critica di un business plan

La riclassificazione del bilancio

Preliminarmente alla riclassificazione bisogna conoscere con quali principi contabili è stato redatto il bilancio di esercizio, al fine di interpretare correttamente sia la riclassificazione che gli indici di bilancio che da questa verranno ricavati. Diversa sarà infatti l’interpretazione dei dati se il bilancio è stato redatto con i principi contabili italiani emessi da OIC (e le norme del codice civile), ovvero è stato redatto con i principi contabili internazionali (IAS IFRS). Per un esame degli ambiti di applicazione sia dei principi contabili italiani, che dei principi contabili internazionali, vedasi il mio articolo: Principi contabili nazionali e internazionali, pubblicato sulle riviste internet B2Corporate il 1-3-2015 e Filodiritto il 20-4-2015

Presupposto dell’analisi per indici è dunque la riclassificazione del bilancio d’esercizio: ciò ai fini della migliore comprensione e interpretazione dei fatti fondamentali di gestione che spesso non risultano evidenti dalla lettura degli schemi tradizionali di bilancio previsti dalla normativa civilistica. Riclassificare un bilancio significa mettere in evidenza alcuni aggregati dello stato patrimoniale e alcuni risultati intermedi del conto economico che facilitano il giudizio sull’andamento della azienda, oltre ad essere indispensabili per l’analisi per indici.

I migliori risultati in termini interpretativi e valutativi si raggiungono analizzando una serie di bilanci e studiando l’andamento nel tempo degli indici di bilancio significativi, in modo da comprendere in quale direzione si sta muovendo l’impresa (analisi di bilancio dinamica)

La riclassificazione dello Stato patrimoniale può essere effettuata evidenziando per blocchi omogenei fonti e impieghi

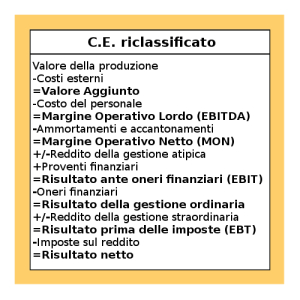

Il Conto economico può essere espresso in forma scalare secondo il seguente schema

Sarà infine utile, al fine di interpretare correttamente i dati riclassificati, conoscere se siamo in presenza di operazioni con parti correlate, per le quali la relativa valutazione ne hanno subito la relativa influenza. Per un corretto inquadramento delle operazioni con parti correlate, si esamini il mio articolo: Le operazioni con parti correlate, pubblicato sulla rivista internet MySolutionPost in novembre e dicembre 2015

Gli indici di bilancio

Gli indici si possono raggruppare in base al tipo di analisi:

- Analisi della redditività

- Analisi patrimoniali

- Analisi finanziarie

Gli indici di redditività forniscono informazioni sulla capacità di produrre nuova ricchezza e sulla sua destinazione

ROE = Utile netto d’esercizio / Capitale proprio x 100

Indica la redditività ottenuta dall’impresa cioè il grado di remunerazione del capitale di rischio. E’ utile confrontarlo con investimenti alternativi

ROI = Reddito operativo / Totale impieghi x 100

Indica la redditività del capitale investito. E’ indipendente dal tipo di fonte di finanziamento e da eventi extracaratteristici, finanziari e fiscali.

ROS = Reddito operativo / Ricavi di vendita x 100

Indica il ritorno in termini di redditività ogni 100 di valore di vendita

Rotazione impieghi = Ricavi di vendita / Totale impieghi

Indica il numero delle volte che si è ripetuta la redditività unitaria. Esprime la capacità del capitale investito di produrre ricavi

Leverage = Totale impieghi / Capitale proprio

Segnala la quantità di ricorso o meno all’indebitamento, rispetto al capitale proprio.

Incidenza gestione non caratteristica = Utile netto d’esercizio / Reddito operativo x 100

Questo indice segnala l’incidenza della gestione finanziaria, straordinaria e fiscale sul reddito d’esercizio.

Con gli indici patrimoniali viene esaminata la struttura del patrimonio per verificare le

condizioni di equilibrio negli impieghi e nelle fonti

Rigidità degli impieghi = Attivo immobilizzato / Totale impieghi x 100

Elasticità degli impieghi = Attivo corrente / Totale impieghi x 100

Indice di elasticità = Attivo corrente / Attivo immobilizzato x 100

Questi tre indici forniscono preziose informazioni sulle struttura degli impeieghi e sulle condizioni di elasticità della gestione aziendale

Incidenza dei debiti a breve = Debiti a breve scadenza / Totale impieghi x 100

Incidenza dei debiti a medio/lungo = Debiti a medio- lungo / Totale impieghi x 100

Autonomia finanziaria = Capitale proprio / Totale impieghi x 100

Grado di capitalizzazione = Capitale proprio / Capitale di terzi

Indice di autocopertura delle immobil. = Capitale proprio / Attivo immobilizzato

Con gli indici finanziari si esamina l’attitudine dell’azienda a fronteggiare i fabbisogni finanziari senza compromettere l’equilibrio economico della gestione

Indice di liquidità (acid test)= Disponibilità finanziarie e liquide / Debiti a breve scadenza

Indice di solidità finanziaria = Capitale proprio / Attivo immobilizzato

Indice di disponibilità = Attivo corrente / Debiti a breve scadenza

Fra gli indici finanziari possono essere ricompresi alcuni indici di rotazione

Indice di rotazione dell’Attivo corrente = Ricavi di vendita / Attivo corrente

Misura quante volte in un anno si rinnova l’attivo corrente, esprime cioè i ricavi di vendita realizzati per ogni euro impiegato nelle attività a breve

Indice di rotazione delle rimanenze = Costo del venduto / Rimanenze

Misura quante volte il magazzino si rinnova in un anno

Indice di rotazione dei crediti = Ricavi di vendita + IVA / Crediti verso clienti

Misura quante volte i crediti commerciali si rinnovano in un anno. Dipende dalle politiche di vendite attuate dall’azienda

Giorni di dilazioni media sugli acquisti = Debiti verso fornitori x 365 / Totale debiti v/fornitori nell’anno

Revisione legale, un tragitto in corso di svolgimento.

Il decreto legislativo 27-01-2010 n. 39, attuando la direttiva europea 2006/43/CE 17–2006 in materia di revisione legale, ha modificato in modo significativo il quadro normativo in materia. I relativi regolamenti di attuazione sono in parte attuati, in parte ancora da attuare.

In tale contesto si segnala l’adozione, nel dicembre 2014, da parte del MEF in collaborazione con le associazioni e gli ordini professionali (CNDCEC, Assirevi, INRL, Consob), degli standard di revisione ISA Italia, che costituiscono la base di riferimento per lo svolgimento dell’attività di revisione legale, applicabili dai bilanci che chiudono al 31-12-2015. Tutte le informazioni relative sono disponibili sul sito del MEF (Ministero dell’economia e delle finanze), preposto alla vigilanza sui revisori legali e alla tenuta del relativo registro . Sul sito troviamo anche un link all’elenco di tutti gli ISA Italia, aggiornati ad oggi, cui devono fare riferimento i revisori legali link.

Costituiscono ancora punto di riferimento i seguenti documenti tecnici emessi dal CNDCEC (Consiglio Nazionale Dottori Commercialisti e Esperti Contabili). Tali documenti, emessi nel corso del 2012, sono ora in fase di aggiornamento

Essi sono:

L’attività di controllo prima dell’introduzione degli ISA è stata concepita, specialmente a livello di Collegio sindacale, come: (a) un insieme di procedure di verifica sui saldi di bilancio e (b) test vari sulla corretta esecuzione di una serie di adempimenti civilistici e fiscali. Essi normalmente facevano capo a check list più o meno preconfezionate. I controlli si concentravano pertanto prevalentemente sull’output del processo di elaborazione delle informazioni di bilancio.

Tale approccio è stato completamente cambiato dai nuovi principi ISA. L’attività di controllo del revisore impone l’ampliamento dell’ottica di osservazione e analisi dell’intero sistema aziendale; infatti è attraverso lo svolgersi delle strategie e delle decisioni aziendali che si forma gradualmente il sistema dei valori di bilancio. In questo ampliamento dell’ottica poggia il nuovo approccio al rischio di revisione. Da ciò discende che la revisione legale non può basarsi prevalentemente su schemi di controllo più o meno rigidi, ma richiede da parte del revisore: esperienza, capacità critiche e competenza nel valutare le situazioni e il contesto manageriale e di business. La revisione legale consisterà infatti in un sapiente mix di applicazione degli ISA con la capacità di loro adattamento alla reale situazione aziendale, di cui si sono opportunamente valutati i rischi connessi.

È pertanto essenziale, nella figura del revisore legale, un’elevata professionalità che sappia coniugare i diversi aspetti e adotti il corretto approccio.

Sull’argomento dell’approccio al rischio vedi il mio articolo, pubblicato da MySolutionPost: Revisione-dei-conti-approccio-al-rischio