La mia attività

Pubblico regolarmente articoli divulgativi per alcune riviste internet; gli articoli sono rintracciabili sulle riviste stesse, tenendo presente che alcune sono ad accesso libero, altre a pagamento; in ogni caso gli articoli sono disponibile in questa sezione del sito. Le riviste sono: MySolutionPost, per dottori commercialisti, nelle materie Bilancio e Revisione contabile. Il Commercialista telematico, per dottori commercialisti, nelle materia Valutazioni d’azienda e di strumenti finanziari. Filodiritto, per avvocati, con pillole di economia, amministrazione e finanza per i colleghi avvocati che si occupano del diritto d’impresa. B2 corporate, per quadri e dirigenti delle Piccole e Medie Imprese (PMI), nella Finanza d’azienda e nelle Valutazioni d’azienda e di strumenti finanziari In questa sezione trovate anche alcuni articoli-blog su argomenti di carattere economico-politico o nel campo della formazione personale e professionale, che ho ritenuto opportuno…

Competenze e qualità di un professionista al servizio dell’azienda

Angelo Fiori – novembre e dicembre 2014 L’articolo è stato pubbliocato, a puntate, dal Commercialista telematico (per dottori commercialisti) in gennaio 2015 e da Filodiritto (per avvocati) in febbraio 2015, ovvero sono disponibili AF-Competenze e qualità professionista al servizo azienda-Ebook pdf Premessa – Competenze e qualità Oggi le professioni dei consulenti al servizio dell’azienda, mi riferisco soprattutto ai commercialisti, agli avvocati d’affari, ai consulenti di direzione, ai consulenti del lavoro, ai consulenti in risorse umane, devono affrontare un mondo del business sempre più complesso e una situazione economica di stagnazione di lungo periodo, che mette sotto pressione le aziende clienti e di conseguenza i loro consulenti. Le nuove tecnologie, informatiche e non, sempre più pervasive, la concorrenza che morde tutti i settori, il mercato interno che langue obbligando a rivolgersi ai mercati esteri, la ricerca di soluzioni innovative, la pressione fiscale elevata, la riduzione dei costi, sono alcune delle principali sfide che le aziende sono costrette ad affrontare. I consulenti si trovano anch’essi pressati da richieste, da parte delle aziende, di maggiori servizi ad un costo minore. Qual è la risposta da dare? Offrire maggiore professionalità, essere a fianco dell’imprenditore nell’affrontare e risolvere i problemi e le sfide del momento. Per fare questo bisogna possedere e/o affinare competenze e qualità non solo tecniche, ma soprattutto manageriali e gestionali, con un approccio di tipo imprenditoriale. Vediamo di capire quali sono queste competenze e qualità applicabili ai professionisti al servizio dell’azienda. Le competenze di cui parliamo sono anche chiamate competenze trasversali (soft skill). Essendo “trasversali” queste competenze non sono riferibili a job specifici, bensì attivabili in ogni posizione professionale che le richieda. Sono esempi di competenze trasversali: orientamento al risultato, iniziativa, adattabilità, empatia, leadership, gestione dei conflitti, persuasione, gestione dei gruppi, consapevolezza di sé, autocontrollo, approccio positivo, riconoscimento di schemi, pensiero sistemico, comunicazione verbale, ecc. Non vengono qui esaminate le competenze tecniche, che sono specifiche per ogni categoria di professionisti. Infatti diverse saranno quelle del commercialista, da quelle dell’avvocato da quelle del consulente del lavoro, etc. Le competenze trasversali, qui indicate, sono invece comuni a tutte le categorie di professionisti. Lo stesso dicasi per le qualità: sono comuni a tutte le categorie. Cominciamo con lo distinguere fra conoscenza e competenza. La competenza si può definire come un comportamento mirato all’esecuzione di un compito, comportamento che è la risultante di un insieme di conoscenze teoriche e di abilità tecnico-pratiche. La competenza va quindi oltre la semplice conoscenza. La competenza presuppone infatti un’elaborazione circostanziata e consapevole, nonché l’esercizio di senso critico di quanto conosciuto e/o acquisito. Le competenze fanno parte del cd lifelong learning, cioè un programma di apprendimento permanente lungo tutta la vita lavorativa, per arricchire l’individuo e fornirgli strumenti più potenti e adeguati per affrontare le sfide lavorative, ma anche più in generale le sfide che la vita ci presenta. Il lifelong learning aiuta anche l’individuo nella propria realizzazione, aumentandone la consapevolezza e la capacità di rapporto all’interno delle comunità in cui opera La qualità invece viene definita dal dizionario come caratteristica, requisito, proprietà. Le qualità possono essere riferite a cose come a persone. Nel caso delle persone sono qualità: il coraggio, la bontà, l’onestà, la sincerità, la coerenza, l’affidabilità, la fedeltà, la fedeltà, etc. Le qualità si collocano pertanto su un piano più introspettivo e intimo; quindi si prestano molto...

read moreSistema ERP: strategie, implementazione e zone di rischio

Angelo Fiori -Febbraio 2015 Articolo pubblicato da b2Corporate il 20 Febbraio 2015 Le tecnologie informatiche hanno rivoluzionato da tempo il modo in cui lavorano le aziende e le organizzazioni in genere. Gestire un futuro pieno di incertezze e di incognite, quale è il mondo dell’economia e del business oggi, è diventato un compito complesso. Per affrontarlo adeguatamente, costituisce un asset indispensabile avere la disponibilità di dati e informazioni organizzati e aggiornati, sia provenienti dai processi aziendali che dal mercato, quali solo un sistema informatico efficiente può fornire. Un sistema ERP (Enterprise Resource Planning) è un integrato usato per gestire sia le risorse interne che quelle esterne di un’azienda. Esse comprendono i beni materiali, le risorse finanziarie, le risorse materiali e umane. Oggi i sistemi ERP di ultima generazione integrano in un’unica visione l’intero ecosistema in cui opera l’azienda, collegando i processi interni con quelli esterni (clienti, fornitori, collaboratori, istituzioni, amministrazioni pubbliche, banche ecc). L’obiettivo fondamentale nella implementazione di un sistema ERP è riunire le diverse funzioni in un unico ambiente di sistema e far sì che le operazioni si eseguano in modo più veloce.e efficiente. Quali sono i vantaggi di un sistema ERP? L’implementazione di una buon ERP può produrre vantaggi importanti, quali: (a) processi operativi completamente integrati; (b) un unico database centrale senza duplicazione di dati; (c) una ‘vista unica’ sui dati aziendali; (d) reporting efficiente, facile da usare in tutta l’ azienda. Molte delle aziende e organizzazioni in genere si sono rivolte o si stanno rivolgendo ai cd sistemi ERP. L’esperienza ha dimostrato tuttavia che in molti casi la introduzione di nuove tecnologie informatiche ha dati risultati insufficienti o deludenti, spesso con costi molto superiori a quelli preventivati. Scegliere, introdurre e implementare un sistema ERP non è un compito facile o veloce e va affrontato con adeguata preparazione e consapevolezza, in mancanza delle quali le probabilità di fallire sono elevate. L’articolo completo è disponibile AF-Sistema ERP strategie, implementazione, zone di...

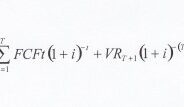

read moreLa valutazione con il metodo DCF: schema di riferimento

Angelo Fiori – Giugno 2014 Come noto il metodo DCF (Discounted cash flow) si è affermato da tempo, soprattutto nella prassi M&A, come metodo principe utilizzato per le valutazioni d’azienda. Esso fa parte dei cd metodi assoluti e viene spesso abbinato ad una seconda valutazione effettuata con un metodo basato sui cd. multipli. Il metodo DCF si basa sulla valutazione dei flussi di cassa prospettici molto frequentemente in un’ottica “asset side”. Ciò significa che si calcola in valore dell’azienda (EV Enterprise Value) in funzione dello svolgimento della sua attività operativa. Il valore dell’Equity si ottiene sottraendo dal valore dell’azienda il valore attuale del debito finanziario netto (cd leva finanziaria). La formula per il calcolo dell’Enterprise Value (EV) è la seguente EV = valore dell’attivo industriale della società (Enterprise Value) FCFt = flusso di cassa disponibile per azionisti e finanziatori (free cash flow) i = tasso di attualizzazione dei flussi di cassa T= numero di anni di forecast esplicito dei flussi di cassa VR = valore Residuo della Società (Terminal Value) La formula sopraesposta è composta da 2 componenti separate dal segno +; essa è detta anche a due stadi, in quanto il valore di Enterprise Value viene dato da 2 componenti: primo componente il valore attuale dei flussi di cassa del periodo di sviluppo delle previsioni di cash flow (generalmente da 3 a 5 anni di budget o di business plan), secondo componente il valore residuo detto Terminal Value, calcolato normalmente come il valore attuale di una rendita perpetua di flussi di cassa, a partire dal 4° o dal 6°anno. Sia la prima componente della formula sopraesposta che la seconda attualizzano flussi di cassa, pur con orizzonti temporali differenti, che vanno attualizzati utilizzando un tasso i. Di seguito indichiamo pertanto i vari aspetti della valutazione, che vengono analizzati e spiegati separatamente uno per uno nei relativi articoli su questo sito. Gli stessi sono stati pubblicati su Commercialista telematico ovvero su b2Corporate, come indicato in calce agli stessi La scelta dell’approccio di valutazione: asset side o equity side La determinazione dei flussi di cassa: levered o unlevered, secondo se si usa l’approccio asset side o equity side La definizione del tasso i di attualizzazione Indicazioni e commenti sul Terminal value L’uso dello strumento di analisi di sensitività per la valutazione delle diverse ipotesi...

read moreLe relazioni fra tempo e denaro

Angelo Fiori – Settembre 2014 Articolo, pubblicato su Filodiritto (rivista per avvocati) il 9 ottobre 2014 Premessa Alcuni concetti, regole ed esempi per cominciare ad orientarsi nelle relazioni fra tempo e denaro, utilizzando anche le funzionalità del foglio di calcolo di microsoft excel. L’articolo è stato scritto pensando ai non addetti ai lavori (avvocati, ingegneri, medici, etc); esso vale tuttavia anche per coloro che nel tempo hanno dimenticato alcune delle basi della materia Questo argomento viene trattato normalmente dalla matematica finanziaria. Tuttavia le esposizioni dell’argomento in circolazione sono normalmente piene di formule specialistiche, che ritengo facciamo fuggire chi vuole avvicinarsi alla materia in modo funzionale e pragmatico. Con questo articolo vorrei tentare una strada meno tecnico-matematica a vantaggio della funzionalità e comprensività. Sarò costretto ad effettuare semplificazioni, ma non a scapito del rigore di ragionamento, inserisco nel contempo molti esempi che aiutano nella comprensione. Qualche formula verrà introdotta , ma lo stretto necessario; inoltre verranno fatti riferimenti alle funzionalità previste dal foglio di calcolo Microsoft excel che ci viene in aiuto per i calcoli da effettuare nei casi pratici. Il termine Capitale si riferisce al patrimonio, sia sotto forma di denaro che di beni. Il Capitale viene spesso impiegato, nelle forme più disparate, per generare ulteriore capitale o ricchezza. L’impiego avviene normalmente per periodi di tempo, di lunghezza variabile, da pochi giorni a molti anni. Pertanto bisogna prendere in considerazione l’effetto del tempo sul capitale e capire le regole che governano il fenomeno. E’ intuitivo capire che 1 Euro oggi ha un valore superiore ad 1 Euro fra qualche anno, a causa dell’interesse o del profitto che questo può produrre nel tempo. Definire delle regole che permettano di gestire i valori del denaro (ma anche beni) nel tempo è compito della matematica finanziaria. In realtà esiste un altro fattore che influenza il rapporto fra tempo e denaro: si tratta del rischio. La trattazione del rischio richiederebbe una esposizione separata e specialistica, qui mi limito ad indicare un indice di rischio comunemente usato per i titoli oggetto di investimento: il rating. Il rating, in italiano classificazione, è un metodo utilizzato per valutare sia i titoli obbligazionari, sia le imprese in base al loro rischio finanziario. Le valutazioni del rating sono emesse ad opera delle cosiddette agenzie di rating Le due maggiori agenzie di rating a livello mondiale sono Standard & Poor’s e Moody’s, le quali hanno una griglia di valutazione un po’ diversa fra di loro, ma che comunque inizia con un AAA per i soggetti a rischio più basso e finisce con C (o D) per debiti al alto rischio di insolvenza, in mezzo c’è una serie di gradazioni e sfumature dei diversi gradi di rischio intermedi. Negli ultimi anni l’utilizzo del rating è stato esteso anche agli Enti pubblici di qualunque genere, Stati nazionali inclusi La gestione del capitale nel tempo occupa una casistica estremamente varia nella vita economica di individui e aziende. Citiamo alcune applicazioni, al solo titolo di esempio. Definire convenienze e rendimenti di un prestito obbligazionario Determinare un piano di ammortamento per il rimborso di un mutuo Valutare la convenienza fra investimenti alternativi Esplicitare un piano di costruzione di immobili o impianti, che si sviluppa in un lungo arco temporale, con flussi di entrate (ricavi) e costi (uscite) L’intero articolo, pubblicato su Filodiritto (rivista per avvocati)...

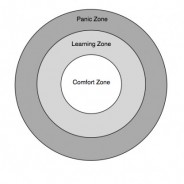

read moreAprirsi a nuove esperienze. Non rifugiarsi nella propria zona di sicurezza (confort zone)

Angelo Fiori – Luglio 2014 La Zona di sicurezza (Comfort Zone) nella psicologia comportamentale è una condizione mentale di sicurezza, dove tutto è rassicurante, noto, dove ci muoviamo a nostro agio, senza grandi sorprese. La metafora più comune è quella della poltrona in cui siamo comodamente seduti senza muoverci. Teniamo presente che la maggior parte degli esseri umani tende ad evitare le situazioni scomode che li mettono in discussione e a fuggire da tutto ciò che è eccessivamente nuovo. In queste situazioni infatti diminuisce la possibilità di tenere sotto controllo e dominare gli eventi: il rischio conseguente è di commettere errori, a volte di essere feriti o peggio umiliati La confort zone fu indicata da Alasdair Whyte nel 2008, con un saggio dal titolo “From confort zone to performance management”. In questo saggio si indagano le possibilità che vengono alla luce uscendo dalla confort zone e il processo di apprendimento insito in questo percorso. Quindi la zona di conforto non viene negata, ma viene considerata un punto di partenza dal quale muoversi, al fine di aumentare le proprie capacità e conseguentemente le proprie performance. Bisogna infatti uscire dalla propria zona di sicurezza per cercare nuove esperienze, mettersi in gioco con nuove persone, ambienti, abitudini Qui l’argomento viene sviluppato principalmente nel contesto della vita lavorativa, ma molte delle considerazioni svolte e dei suggerimenti indicati valgono anche in altre situazioni, ad esempio: nelle situazioni famigliari o più in generale nei rapporti umani. Si precisa che la metafora della confort zone vale per gli individui, ma anche per i gruppi e le organizzazioni in genere. Inoltre si precisa che per alcune categorie, quali professionisti, manager, imprenditori “non adagiarsi nella zona di sicurezza” costituisce un obbligo per la sopravvivenza nella propria professione, soggetta a sfide e a cambiamenti continui e sempre più rapidi Il comportamento da evitare è quindi di considerare la zona di sicurezza quale punto di arrivo, traguardo, l’equilibrio di lungo periodo. In questi casi essa diventa una specie di cuccia mentale o peggio ancora una trappola vera e propria, che ci impedisce di avere una visione corretta del mondo che ci circonda. Teniamo anche presente che la cuccia mentale da un lato conferisce sicurezza, ma crea spesso noia e senso di insoddisfazione e frustrazione. Il problema di fondo è quanto osare nell’uscire dalla propria zona di sicurezza, cioè fino a che punto è consigliabile spingerci nel percorrere nuove esperienze, conoscere nuovi mondi, saggiare le nostre capacità in nuovi contesti. Non esiste una risposta univoca e preconfezionata alla domanda, valida per tutti noi, ma è possibile esporre qualche suggerimento per orientarsi correttamente. Bisogna necessariamente partire dalla nostra personalità, infatti non siamo tutti uguali nel valutare e considerare nella nostra vita i seguenti fattori: il fattore rischio, la propensione a mettersi in gioco, la capacità di reazione alle sconfitte, la determinazione e la costanza nel perseguire gli obiettivi. E’ pertanto necessario effettuare per prima cosa un sereno e maturo esame di coscienza, senza crearsi false illusioni, ma anche senza essere troppo autocritici La base di partenza della nostra individualità e soggettività non deve tuttavia essere una gabbia che ci frena e ci frustra mentalmente. Evitare quindi atteggiamenti quali: sono fatto così e non c’è nulle da fare. Abbiamo il dovere di migliorare e di osare, ma la capacità di reazione e la velocità di...

read moreValutazione metodo DCF – I flussi di cassa prospettici: levered e unlevered

Angelo Fiori- Luglio 2014 Articolo pubblicato su b2corporate il 2 ottobre 2014 Come noto il metodo DCF (Discounted cash flow) si è affermato da tempo, soprattutto nella prassi M&A, come metodo principe utilizzato per le valutazioni d’azienda. Esso fa parte dei cd metodi assoluti e viene spesso abbinato ad una seconda valutazione effettuata con un metodo basato sui cd. multipli. Il metodo DCF si basa molto frequentemente sulla valutazione dei flussi di cassa prospettici in un’ottica “asset side”. Ciò significa che si calcola in valore dell’azienda (EV Enterprise Value) in funzione dello svolgimento della sua attività operativa. Il valore dell’Equity si ottiene sottraendo dal valore dell’azienda il valore attuale del debito finanziario netto (cd leva finanziaria). La formula è composta da 2 componenti separate dal segno +; essa è detta anche a due stadi, in quanto il valore di Enterprise Value viene dato da 2 componenti: primo componente il valore attuale dei flussi di cassa del periodo di sviluppo delle previsioni di cash flow (generalmente da 3 a 5 anni di budget o di business plan), secondo componente il valore residuo detto Terminal Value, calcolato normalmente come il valore attuale di una rendita perpetua di flussi di cassa, a partire dal 4° o dal 6°anno. Sia la prima componente della formula sopraesposta che la seconda attualizzano flussi di cassa, pur con orizzonti temporali differenti, che vanno attualizzati utilizzando un tasso i. In questo articolo ci soffermiamo sulle problematiche per la definizione e determinazione dei flussi di cassa prospettici da utilizzare per la valutazione con il metodo DCF. L’esame delle problematiche relative ai flussi di cassa prospettici ci porterà anche a prendere in considerazione l’esame dei dati storici aziendali, che costituiscono una delle basi per valutare i dati prospettici Il valutatore in genere si basa su ipotesi di previsione dei flussi di cassa predisposti dal management delle aziende da valutare, ma deve essere in grado di capirne il processo di formazione e di effettuare una puntuale analisi critica, chiedendo la necessaria documentazione, quando carente o incompleta. In qualche caso deve essere in grado di fornire suggerimenti per la corretta definizione e predisposizione Teniamo presente che nella pratica valutativa la disponibilità di dati completi e attendibili, con riguardo ai flussi di cassa prospettici, costituisce spesso un vincolo che può condizionare il processo di valutazione: per il perito valutatore partecipare in forma attiva in questa fase è utile e consigliabile. L’articolo completo è stato pubblicato su b2corporate il 2 ottobre 2014, oppure è disponibile AF-Metodo DCF-Determinazione dei Flussi...

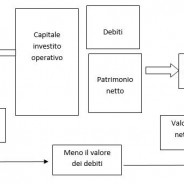

read moreLa prospettiva di valutazione d’azienda. Approccio “asset side” o “equity side”?

Angelo Fiori – Settembre 2014 Articolo pubblicato su “b2 corporate” il 24 settembre 2014 La prima scelta che deve effettuare il perito valutatore, utilizzando il metodo DCF nel valutare un’azienda, è se assumere la prospettiva Asset side o la prospettiva Equity side. Con la prospettiva Asset side si stima il valore dell’Equity in modo indiretto, valutando prima il capitale operativo dell’azienda e detraendo da esso la posizione finanziaria netta. Nella terminologia anglosassone si chiama Unlevered DCF si opera nell’ottica di stimare il capitale investito nell’impresa, indipendentemente da come è finanziata l’impresa, utilizzando Equity (Capitale proprio) ovvero utilizzando la Leva finanziaria, cioè facendo debiti a medio-lungo termine per finanziare lo sviluppo i flussi finanziari considerati sono quelli a disposizione di tutti i finanziatori dell’impresa, sia capitale proprio che di terzi, si tratta in questo caso del cd Free cash flow (FCF = Free Cash Flow ovvero Unlevered Cash flow) il tasso di attualizzazione dei flussi è il costo medio ponderato del capitale (sia proprio che di terzi); questo è il WACC (Weighted Average Cost of Capital) Con la prospettiva Equity side si stima il valore dell’Equity in modo diretto. Nella terminologia anglosassone si chiama Levered DCF si considerano i flussi finanziari che spettano ai soli azionisti (FCF =Free Cash Flow to Equity o Levered cash flow) il tasso di attualizzazione dei flussi tiene conto solamente del costo del capitale proprio; questo è il CAPM (Capital Asset Pricing Model) In teoria i due approcci dovrebbero dare risultati uguali, in pratica ciò succede raramente a causa dei molteplici parametri utilizzati nei conteggi; se si presta molta attenzione all’uso dei parametri la differenza nell’utilizzo fra i due metodi può essere contenuta in termini ragionevoli L’articolo completo è stato pubblicato su “b2 corporate” il 24 settembre 2014, esso è disponibile anche qui AF-Valutaz. Asset side o Equity...

read moreAnalisi sensitività per le valutazioni d’azienda

Angelo Fiori – Luglio 2014 Articolo pubblicato su Commercialista telematico il 20 settembre 2014 Premessa Con l’analisi di sensitività il perito valutatore elabora un range di valori invece di un dato puntuale. Ciò consente un esame dei risultati della valutazione in modo più completo e coordinato, potendo considerare contemporaneamente una gamma di valori e conseguentemente un ventaglio di possibili scenari. Questi scenari alternativi sono anche chiamati analisi “what if”. Il calcolo di tali valori alternativi può avvenire in qualunque fase del processo di valutazione Il loro utilizzo è utile e necessario quando si impiegano modelli di valutazione che contengono formule con variabili influenzate da un certo grado d’incertezza e più in generale quando si effettuano stime per la determinazione di queste variabili. Come noto, i modelli di valutazione d’azienda contengono numerose variabili con differenti gradi di incertezza. L’utilizzo delle analisi di sensitività può avvenire all’interno del processo valutativo, senza essere estrinsecata nei risultati finali, in questo caso è uno strumento a supporto del valutatore per le decisioni da prendere nella scelta dei valori da assegnare ad alcune variabili del modello. In tal caso essa mira a migliorare il processo decisionale del perito, conferendo maggiore robustezza alle decisioni prese L’analisi di sensitività, con il relativo range di valori, può essere anche inserita nei risultati finali della valutazione, come componente a giustificazione del range di valori proposto, al posto di un unico valore secco. Sul piano operativo, per la esecuzione di queste analisi di sensitività, vengono in aiuto al perito valutatore gli strumenti per l’analisi di simulazione di Microsoft excel. In excel l’analisi di simulazione è il processo di modifica nei valori in determinate celle, che contengono le variabili, al fine di osservare l’effetto di tali modifiche sul risultato delle formule nel foglio di lavoro. Qui si esaminano i due principali strumenti messi a disposizione da Microsoft excel, che risultano utili nella pratica valutativa: a) la tabella dati e b) gli scenari. Esaminiamoli separatamente, anche con l’aiuto di qualche esempio. Segue……. L’intero articolo è stato pubblicato su Il Commercialista telematico il 20 settembre 2014 ovvero è disponibile, in formato pdf: AF-Analisi sensitività-Valutazioni...

read moreValutazione d’azienda: alla ricerca di principi condivisi

Angelo Fiori – Giugno 2014 Articolo pubblicato su Commercialista telematico il 2 agosto 2014 Un recente convegno nel mese di giugno 2014, presso l’Università Bocconi di Milano promosso dall’Organismo Italiano di Valutazione (OIV), mi ha dato lo spunto per effettuare un punto sulla situazione, che vorrei condividere con i colleghi che si occupano di valutazioni di beni, di patrimoni, d’azienda, di rami d’azienda Si ricorda che l’argomento delle valutazioni si sviluppa su diversi piani e dimensioni: l’aspetto più propriamente tecnico delle metodologie a supporto del perito valutatore; un aspetto legislativo, perché le valutazioni sono in molti casi richieste in situazioni della vita aziendale, soggette a norme del codice civile (conferimenti, fusioni, etc) un aspetto professionale e deontologico, legato a: competenze, indipendenza, responsabilità Ricordo inoltre che le valutazioni sono richieste in molte situazioni, sia della vita aziendale che al di fuori di essa. Un elenco, forse non esaustivo, ma sicuramente ampio, ci illustra meglio questa caratteristica che attraversa diverse fattispecie di utilizzo Fattispecie previste dal Codice civile: • Art 2343 – Conferimento in Spa • Art 2465 – Conferimento in Srl • Art 2427 – Num 3 bis – Impairment goodwill • Art 2437 ter – Recesso di socio Spa • Art 2473 n.3 – Recesso socio Srl • Art 2500 ter – Trasformazione soc. persone • Art 2501 sexies – Rapporto di cambio per fusione • Art 2506 ter – Rapporto cambio per scissione Altre fattispecie: • Valutazione quote x affrancamento fiscale • Affitto azienda (congruità canone) • Cessione/acquisto di rami azienda / partecipazioni fra parti correlate (TUF regolamento Enti emittenti) • Valutazioni di convenienza, ad esempio per decidere su piani di risanamento o di liquidazione • Liquidazione danni e indennizzo ai fini assicurativi (cd. perdita di avviamento) • Procedure concorsuali (decisioni su base d’asta, fattibilità concordato, etc) • Separazioni coniugali • Divisioni ereditarie • Determinazione valore assicurabile • Determinazione del valore di beni costituiti in garanzia • Quotazioni in borsa • Consulenza in procedimenti giudiziari • Compravendita di aziende e pacchetti azionari • NAV (Net Asset Value) società private equity • Valutazione di strumenti finanziari per la incentivazione del management Di seguito si intende effettuare un punto della situazione sulla regolamentazione nel mondo, e in particolare in Italia, su un argomento così complesso come quelle delle valutazioni. La regolamentazione, definita da una serie di linee guida di carattere tecnico-deontologico, fa capo come vedremo ad organismi professionali senza scopo di lucro creati ad hoc. Segue……. L’intero articolo è stato pubblicato su Il Commercialista telematico il 2 agosto 2014 ovvero è disponibile, in formato pdf, Valutazione d’azienda_ alla ricerca di principi...

read moreAvviamento e bilancio di esercizio

Angelo Fiori – Giugno 2014 Articolo pubblicato su MySolutionPost il 30 Luglio 2014 L’avviamento cos’è Possiamo definire l’avviamento (goodwill nella terminologia anglofona) come la capacità dell’azienda a conseguire profitti, grazie a fattori sia soggettivi che oggettivi. Normalmente questa capacità viene riferita alla capacità di produrre profitti superiori alle aziende del settore. L’avviamento è quindi un maggior valore che può essere attribuito all’azienda nel suo complesso. La suddetta capacità può essere riferita sia a fattori oggettivi, quali a titolo di esempio: (a) disponibilità di marchi o brevetti, (b) organizzazione e management, (c) posizionamento sul mercato, (d) quantità e qualità della clientela. Essa può anche essere riferita a fattori soggettivi, soprattutto nel caso di PMI a matrice padronale, prevalentemente incentrati sulle qualità e capacità dell’imprenditore o del ristretto gruppo dei soci al comando L’avviamento può essere anche negativo, in questo caso viene anche chiamato badwill, quando l’azienda genera perdite che ne fanno diminuire il valore complessivo L’avviamento viene considerato e calcolato molto spesso nella teoria e pratica delle valutazioni d’azienda nei contesti più diversi, ne citiamo i principali: (a) operazioni straordinarie societarie, quali fusioni, trasformazioni, acquisizione o cessione di rami d’azienda, (b) cessioni d’azienda o di quote societarie, (c) recesso del socio in spa o srl, (d) valutazione quote societarie per affrancamento fiscale, (e) divisioni ereditarie. In tutti questi casi l’avviamento emerge normalmente da una perizia di valutazione redatta da un esperto Non entriamo in questa sede nelle problematiche della valutazione dell’avviamento, che riguardano più propriamente il campo più vasto delle valutazioni d’azienda, ma discutiamo solamente del trattamento contabile e di bilancio ai fini del codice civile, ai fini IAS e alcune considerazioni di carattere fiscale L’avviamento ha le seguenti caratteristiche: è un bene immateriale, non ha infatti una propria consistenza in una proprietà fisica non è divisibile dall’impresa da cui è originato ed è ad essa indissolubilmente connesso; al contrario di altri beni immateriali, come i brevetti o i marchi, non può essere infatti ceduto separatamente dall’impresa può essere generato all’interno dell’impresa come maggior valore ad essa assegnabile, ovvero può essere determinato, normalmente attraverso la perizia di valutazione di un esperto, in sede di cessione dell’impresa o di un ramo di essa, ovvero in sede di operazioni straordinarie d’impresa (trasformazioni, fusioni, etc) Segue……….. L’intero articolo è stato pubblicato su MySolutionPost il 30 Luglio 2014 E inoltre disponibile in formato pdf AF-Avviamento-Aspetti...

read more